4.1. CONCEPTO

Se denomina así a la operación financiera que tiene por objeto la sustitución de un capital futuro por otro equivalente con vencimiento presente, mediante la aplicación de la ley financiera de descuento compuesto. Es una operación inversa a la de capitalización.

4.2. CARACTERÍSTICAS DE LA OPERACIÓN

Los intereses son productivos, lo que significa que:

- A medida que se generan se restan del capital de partida para producir (y restar) nuevos intereses en el futuro y, por tanto.

- Los intereses de cualquier período siempre los genera el capital del período anterior, al tanto de interés vigente en dicho período.

En una operación de descuento el punto de partida es un capital futuro conocido (Cn) cuyo vencimiento se quiere adelantar. Deberemos conocer las condiciones en las que se quiere hacer esta anticipación: duración de la operación (tiempo que se anticipa el capital futuro) y tanto aplicado.

El capital que resulte de la operación de descuento (capital actual o presente –C0–) será de cuantía menor, siendo la diferencia entre ambos capitales los intereses que un capital deja de tener por anticipar su vencimiento. En definitiva, si trasladar un capital desde el presente al futuro implica añadirle intereses, hacer la operación inversa, anticipar su vencimiento, supondrá la minoración de esa misma carga financiera.

Al igual que ocurría en simple, se distinguen dos clases de descuento: racional y comercial, según cuál sea el capital que se considera en el cómputo de los intereses que se generan en la operación:

- Descuento racional.

- Descuento comercial.

4.3. DESCUENTO RACIONAL

Para anticipar el vencimiento del capital futuro se considera generador de los intereses de un período el capital al inicio de dicho período, utilizando el tipo de interés vigente en dicho período. El proceso a seguir será el siguiente:

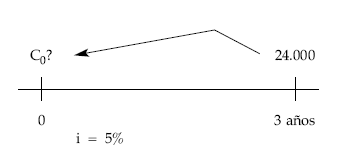

Gráficamente:

Paso a paso, el desarrollo de la operación es como sigue:

Período n: Cn

Período n–1:

Cn-1 = Cn – In = Cn – Cn-1 x i

Cn-1 x (1 + i) = Cn

Cn

Cn-1 = ————-

(1 + i)

Período n–2:

Cn-2 = Cn-1 – In-1 = Cn-1 – Cn-2 x i

Cn-2 x (1 + i) = Cn-1

Cn-1 Cn

Cn-2 = ———— = ————

(1 + i)1 (1 + i)2

Período n–3:

Cn-3 = Cn-2 – In-2 = Cn-2 – Cn-3 x i

Cn-3 x (1 + i) = Cn-2

Cn-2 Cn

Cn-3 = ———– = ———-

(1 + i)1 (1 + i)3

Período 0:

C0 = C1 – I1 = C1 – C0 x i

C0 x (1 + i) = C1

| C1 Cn C0 = ———- = ———— 1 + i (1 + i)n |

Los intereses se calculan finalmente sobre el capital inicial, es decir, sobre el que resulta de la anticipación del capital futuro. Se trata de la operación de capitalización compuesta, con la particularidad de que el punto de partida ahora es el capital final y se pretende determinar el capital actual.

De otra forma, partiendo de la expresión fundamental de la capitalización compuesta, Cn = C0 x (1 + i)n, se despeja el capital inicial (C0):

| Cn C0 = ———- (1 + i)n |

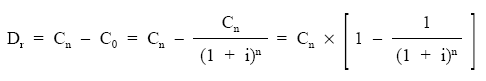

Una vez calculado el capital inicial, por diferencia entre el capital de partida y el inicial obtenido, se obtendrá el interés total de la operación (Dr), o descuento propiamente dicho:

| Dr = Cn x [1 – (1 + i)-n] |

EJEMPLO 7

Se desea anticipar el pago de una deuda de 24.000 euros que vence dentro de 3 años. Si el pago se hace en el momento actual, ¿qué cantidad tendremos que entregar si la operación se concierta a un tipo de interés del 5% anual compuesto?¿Cuánto nos habremos ahorrado por el pago anticipado?

C0 x (1 + 0,05)3 = 24.000

24.000

C0 = ————– = 20.732,10 €

1,053

Dr = 24.000 – 20.732,10 = 3.267,90 €

De otra forma más directa, sin tener que calcular el capital inicial previamente:

Dr = 24.000 x [1 – (1 + 0,05)-3] = 3.267,90 €

4.4. DESCUENTO COMERCIAL

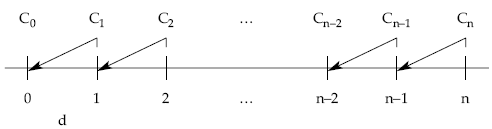

En este caso se considera generador de los intereses de un período el capital al final de dicho período, utilizando el tipo de descuento (d) vigente en dicho período. El proceso a seguir será el siguiente:

Gráficamente:

Paso a paso, el desarrollo de la operación es como sigue:

Período n: Cn

Período n-1:

Cn-1 = Cn – In = Cn – Cn x d = Cn x (1 – d)

Período n-2:

Cn-2 = Cn-1 – In-1 = Cn-1 – Cn-1 x d = Cn-1 x (1 – d) =

= Cn x (1 – d) x (1 – d) = Cn x (1 – d)2

Período n-3:

Cn-3 = Cn-2 – In-2 = Cn-2 – Cn-2 x d = Cn-2 x (1 – d) =

= Cn x (1 – d)2 x (1 – d) = Cn x (1 – d)3

Período 0:

| C0 = Cn x (1 – d)n |

Una vez calculado el capital inicial, por diferencia entre el capital de partida y el inicial obtenido, se obtendrá el interés total de la operación (Dc):

| Dc = Cn – C0 = Cn x [1 – (1 – d)n] |

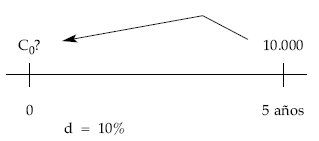

Se desea anticipar un capital de 10.000 euros que vence dentro de 5 años. Si el pago se hace en el momento actual, ¿qué cantidad tendremos que entregar si la operación se concierta a un tipo de descuento del 10% anual? ¿Cuánto nos habremos ahorrado por el pago anticipado?

C0 = 10.000 x (1 – 0,10)5 = 5.904,90 €

Dc = 10.000 – 5.904,90 = 4.095,10 €

De otra forma más directa, sin tener que calcular el capital inicial previamente:

Dc = 10.000 x [1 – (1 – 0,10)5] = 4.095,10 €

4.5. TANTOS DE INTERÉS Y DE DESCUENTO EQUIVALENTES

Una vez estudiados los dos procedimientos de descuento, se intuye que descontando un capital cualquiera, el mismo tiempo y con el mismo tanto, los resultados serán diferentes según se realice por un procedimiento u otro.

Sería conveniente encontrar la relación que deben guardar los tantos de interés y los tantos de descuento para que el resultado de la anticipación fuera el mismo cualquiera que sea el modelo de descuento empleado. Se trata de buscar la relación de equivalencia entre tantos de descuento y de interés.

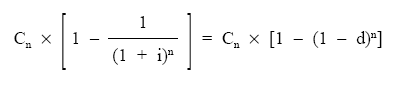

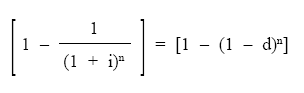

Esta relación de equivalencia debe conseguir que el resultado final sea el mismo en uno y otro caso, es decir, se tiene que cumplir la igualdad entre ambos descuentos Dr = Dc, por tanto:

simplificando, dividiendo por Cn:

Restando la unidad y, posteriormente, multiplicando por – 1:

1

———- = (1 – d)n

(1 + i)n

Finalmente, extrayendo raíz n a la ecuación, queda la relación de equivalencia buscada:

| 1 1 – d = ——– 1 + i |

El tanto de descuento comercial d equivalente al tanto i será:

i

d = ———

1 + i

Análogamente, encontraremos un tipo de interés equivalente a un d:

d

i = ———

1 – d

Hay que tener en cuenta que la relación de equivalencia es independiente de la duración de la operación. Por tanto, se cumple que para un tanto de interés solamente habrá un tipo de descuento que produzca el mismo efecto (sea equivalente) y viceversa, sin tener en cuenta el tiempo en la operación.

EJEMPLO 9

Se desea anticipar el pago de una deuda de 24.000 euros que vence dentro de 3 años. Si el pago se hace en el momento actual, ¿qué cantidad tendremos que entregar si la operación se concierta…?

1.er caso: a un tipo de interés del 5% anual compuesto (descuento racional):

C0 x (1 + 0,05)3 = 24.000

24.000

C0 = ————– = 20.732,10 €

1,053

2.º caso: a un tipo de descuento del 5% anual compuesto (descuento comercial):

C0 = 24.000 x (1 – 0,05)3 = 20.577,00 €

Por tanto, aplicando un tipo de interés y de descuento idénticos los resultados son distintos, siendo mayor el valor actual obtenido en el descuento racional debido a que el capital productor de intereses es el capital inicial (más pequeño) y en consecuencia menor el ahorro por la anticipación.

Para conseguir el mismo resultado habría que calcular el tipo de descuento equivalente al 5% de interés mediante la relación de equivalencia:

0,05

d = ———— = 0,047619

1 + 0,05

Actualizando comercialmente al nuevo tipo de descuento, el resultado será:

C0 = 24.000 x (1 – 0,047619)3 = 20.732,10 €